Nem elég drágák a budapesti lakások az albérletárakhoz képest, ezért az aktuális körülmények fennmaradása esetén jobban járunk, ha sajátot veszünk – többek között erre jutottunk cikksorozatunk előző részében. A saját lakáson elkönyvelt hozam pedig ahhoz vezet, hogy az idő előrehaladtával folyamatosan gyarapodhat a vásárlók vagyona a bérlőkhöz képest. Saját forgatókönyvünk szerint – melyben egy közepes méretű budapesti lakással számoltunk – ez 20 év alatt akár 20 millió forintot is jelenthet. Már amennyiben nem kerül ismét leszállóágba a lakáspiac, annak ciklikus ingadozása ugyanis könnyen felboríthat mindent. Sorozatunk záróepizódjában ezt a gondolatmenetet fejtjük ki a számok áttekintése mellett, majd végül megpróbálunk néhány tanulságot is levonni ebből az egész lakáspiaci történetből.

Nem elég drágák a budapesti lakások az albérletárakhoz képest, ezért az aktuális körülmények fennmaradása esetén jobban járunk, ha sajátot veszünk – többek között erre jutottunk cikksorozatunk előző részében. A saját lakáson elkönyvelt hozam pedig ahhoz vezet, hogy az idő előrehaladtával folyamatosan gyarapodhat a vásárlók vagyona a bérlőkhöz képest. Saját forgatókönyvünk szerint – melyben egy közepes méretű budapesti lakással számoltunk – ez 20 év alatt akár 20 millió forintot is jelenthet. Már amennyiben nem kerül ismét leszállóágba a lakáspiac, annak ciklikus ingadozása ugyanis könnyen felboríthat mindent. Sorozatunk záróepizódjában ezt a gondolatmenetet fejtjük ki a számok áttekintése mellett, majd végül megpróbálunk néhány tanulságot is levonni ebből az egész lakáspiaci történetből.

Cikksorozatunk korábbi részei itt olvashatóak el:

2019.06.10 11:00 A lakbérrobbanás durva következményei: 36 milliót érhet egy 30 milliós lakás

2019.05.18 17:10 Borzalmasan magas a lakbér: tényleg jobb venni, mint az ablakon kidobni a pénzt?

Sajátot akar mindenki

A saját lakás nagyon sok magyar álma. Van akinek közeli, van akinek csak távoli célja ez, mert egyszerűen még nem tart ott pénzügyileg, hogy belevágjon. Sokan ugyanakkor próbálnak sietni. Minél gyorsabban el akarnak szakadni az albérlettől, mert azt gondolják, hogy azzal csak az ablakon dobálják ki a pénzt.

Ez így természetesen nem igaz, ahogy azt hosszan levezettük a cikksorozatunk korábbi részében. A magyar hétköznapokban rendszeresen előjön ez a kérdés, ezért annak a kiszámításával is megpróbálkoztunk, hogy vajon merre billenhet a vásárlás vagy bérlés pénzügyi mérlege. Másképpen szólva: mennyi pénzbe kerülhet hosszútávon egy albérlet, és ez miként viszonyul az aktuális lakásárakhoz?

Hangsúlyoztuk, hogy jelentős mértékű bizonytalansággal állunk szemben, de az albérletek annyira drágák (magas a bérleti hozam), hogy ennek fennmaradása esetén jobb döntésnek tűnik a vásárlás. Cikksorozatunk ezen utolsó részében most arra teszünk egy kísérletet, hogy számszerűsítsük ezt a pénzügyi előnyt az évek során. Ezzel tulajdonképpen azt válaszoljuk meg, hogy mennyivel válhat gazdagabbá az, aki saját lakáshoz jut.

Így számoltunk

A számításaink során a korábbi cikkünkben bemutatott paramétereket használtuk fel, amely egy átlagos helyen lévő, közepes méretű budapesti ingatlant takar. A feltételezéseink ebből adódóan a következőek:

- A lakásunk aktuális vételára 30 millió forint, amely egy 50-60 négyzetméteres átlagos budapesti ingatlanra vonatkozik.

- Ugyanezt a lakást havi 168 ezer forintért tudnánk kivenni.

- A lakásár/bérleti díj hányados konstans marad.

- Az árak az egyensúlyi inflációval, 3 százalékkal változnak évente.

- A reálhozam alapesetben 5,5 százalék (BUX historikus teljesítmény).

- Egyéb költségekkel, amortizációval az egyszerűség kedvéért nem számoltunk.

Amikor azt akarjuk kiszámolni, hogy a vagyoni helyzetünk miként változhat az évek előrehaladtával egy lakásberuházás következtében, akkor bizony új kérdések merülnek fel. A legfontosabb az, hogy adott idő alatt mi történhet a lakásunk árával. El kell döntenünk, hogy milyen időtávon értékelünk, és ehhez kapcsolódva újabb feltevésekre van szükség a lakáspiaci ciklust illetően. Ez utóbbi bizony egy súlyos probléma.

A kiszámíthatatlan ciklus

Az ingatlanpiac jellegzetessége, hogy egy ideig gyorsabban, aztán meg lassabban változnak az árak – és mindez akár évtizedekig is eltarthat. Ha valaki a ciklus alján vesz lakást és a tetején ad el, akkor azzal akár jelentős reálhozamra is szert tehet. A gond csak az, hogy ezt nagyon nehéz előrejelezni. Ráadásul a lakáspiac meglehetősen heterogén, vagyis egy-egy lakás annyira különbözik egymástól, hogy akár drámai eltérések is lehetnek a felértékelődés tekintetében (gondoljunk csak a hirtelen felkapottá váló panelekre).

Emiatt van, hogy ezen a téren nem lehet egykönnyen általánosítani. A legjobb, amit tehetünk, ha a lakáspiaci kilengések tényét mellőzzük, a lakásunkat pedig pont átlagosnak tekintjük. Ez egy durva egyszerűsítés, de valamekkora információtartalommal még így is bírhat a dolog.

Amennyiben ugyanis úgy számolunk, hogy a lakáspiaci ciklus ki és beszállójában nullára jövünk ki reálértelemben, akkor is még megnyerjük az inflációt. Ez egy jó feltételezés lehet olyan átlagos esetekre, amikor nem történik semmi különös a gazdaságban. Vagyis nem éppen egy válság közepén akarjuk eladni a lakásunkat, és nem is egy durva felértékelődési hullámot követően. Ez a feltételezés egyébként összevág több kutatással is, melyek arra jutottak, hogy az ingatlanok hosszútávon csak az infláció ellen nyújtanak védelmet. A teljes megtérülés ugyanakkor a megspórolt lakbérrel együtt jön ki, amely már egyértelműen reálhozamot nyújt a tulajdonosoknak.

Ez tehát a kiinduló feltételezésünk. Mindebből pedig az következik, hogy amennyiben a tőkepiaci hozamok és a lakásmegtérülés nincs egyensúlyban, akkor a tulajdonosok az idő előrehaladtával egyre vagyonosabbá válhatnak a bérlőkhöz képest. Nézzük hát meg a konkrét számokat!

Ki lesz a gazdagabb?

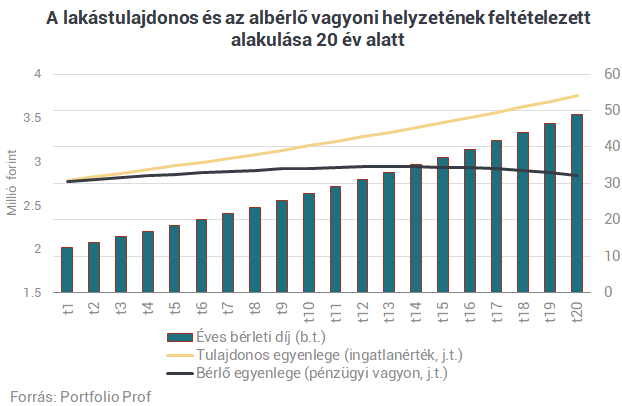

A korábbi példánkat folytatjuk, ahol 5,5 százalékos reálhozamot képes elérni a megtakarításain a bérlő, a vásárló pedig folyamatosan megspórolja a lakbért és eközben inflációval nő a lakásának az értéke. Ahogy korábban levezettük: amennyiben a lakásár/lakbér arány nem változik, akkor ez a tőkepiaci hozam nem elég ahhoz, hogy a bérlő pénzügyileg fenntartható pályán maradjon. Pontosan emiatt alakul ki a kettőjük között egy folyamatosan növekvő vagyonkülönbség.

Két évtizedet vizsgálva azt látjuk, hogy a bérlő befektetési számlájának az egyenlege 13 éven keresztül még mérsékelten növekszik, amellett hogy fedezi a lakbért. Azt követően viszont már borul a dolog, mert a tőkepiaci hozamok nem növelik eléggé a vagyonát ahhoz, hogy abból fenntarthatóan ki tudja fizetni az inflációval emelkedő albérletárat. Így a 13. évtől kezdve a pénzügyi egyenlege enyhe apadásnak indul, és 35 millióról 32-re süllyed. Ne felejtsük el, hogy a húsz év múlvai 32 millió mai értéken sokkal kevesebbet ér. Vagyis bár nominálisan nem lett kevesebb pénze a bérlőnek, valójában komoly pénzügyi veszteség érte.

Mi ez a 20 millió?

Érdemes lehet a fenti számítást több irányból is körbejárni, hogy el tudjuk helyezni ezt az említett 20 milliós összeget. Nyilván, a vagyonkülönbséget a hozambecslésünk és az időtáv határozza meg. Nagyon nem mindegy, hogy mekkora jövedelemre tudunk szert tenni, amikor a lakásunk árát másba fektetjük. Ha csalódást keltő hozamot érünk el, akkor sokkal gyorsabban is apadhat a vagyonunk, vagyis a vásárlás előnye jóval dinamikusabban emelkedhet.

Arról van tehát szó, hogy a forgatókönyvünk szerint jobban gyarapodhat egy lakásvásárló vagyona, mint egy bérlőé. De ne felejtsük el, hogy ebben a történetben azért óriási szerepe van a lakáspiaci ciklusnak is. Amennyiben valaki úgy vesz lakást, hogy 5-10 év múlva már el is adja, akkor az ügylet teljes hozama szempontjából rengeteg múlhat az időzítésen. A lakáspiaci ciklus kitartó felívelésére fogadni pedig egy kockázatos ügylet. Magas hozammal bírhat, de kockázatos, mert nem biztos, hogy kedvezően alakulnak majd az árak.

Mi a tanulság?

Cikksorozatunkban több irányból is megvizsgáltuk a lakásvásárlást és a bérlést. Először bemutattuk, hogy miként lehet a hétköznapi megközelítésnél egy fokkal tudományosabban kezelni a lakásvásárlás kérdését. Kitértünk rá, hogy a változó kifizetésű örökjáradékokat remekül be lehet árazni, ha néhány kulcsváltozóról határozott véleményünk van. Sokak számára meglepő lehet, hogy a vásárlás és bérlés dilemmájában igazából nem a lakások felértékelődése az érdekes, hanem a megspórolt bérleti díjak diszkontált értéke.

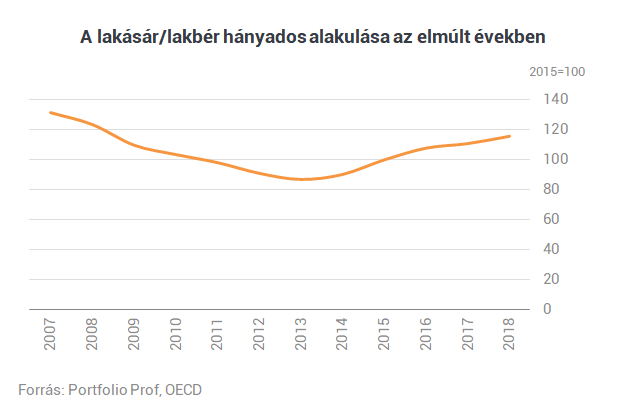

Tettünk egy kísérletet is erre a számításra, amiből az jött ki, hogy az árakhoz képest túl magas a lakbér, vagyis nagyon erős hozammal bír a saját lakás. A megválaszolandó kérdés az volt, hogy vajon a lakásár/lakbér hányados a jövőben is ezen a szinten maradhat-e. Mert ha igen, akkor az szerintünk simán vetekedik a tőkepiacon reálisan várható hozamokkal.

Emiatt jutottunk arra a megállapításra, hogy a lakásvásárlás jó döntés lehet, amennyiben ezek a körülmények nem változnak. Sorozatunk ezen záróepizódjában pedig folytattuk ezt a számítást, amiből az jött ki, hogy 20 év alatt akár 20 millióval is gazdagodhat a lakásvásárló az albérlőhöz képest. Már ha a lakásárak nem kezdenek el esni az előttünk álló években – mert itt ugye már az ingatlannak az értékével is játszottunk. Ha nem így mennek tovább a lakásárak, akkor a vásárlók vagyoni helyzete természetesen sokkal rosszabb, vagy akár sokkal jobb is lehet két évtized múlva.

A lakásvásárlást természetesen nem pusztán pénzügyi szempontok mentén kell értékelni. Magyarországon a véleményünk szerint a lakáspiac egyéb sajátosságai miatt is vonzóbb alternatíva lehet a saját lakás. A bérlés melletti legfontosabb érv a mobilitás elősegítése szokott lenni, de Magyarországon kicsik a távolságok és nincs sok város, ahol a fiatalok számára vonzó lenne a munkaerőpiac. Vagyis az ő esetükben egy Budapesten és vonzáskörzetében vásárolt ingatlannál nagyon kicsi eséllyel fordulhat elő, hogy egy új állás miatt eladásra kényszerülnek. Nem úgy, mint tőlünk nyugatabbra, ahol ez sokszor tényleg komoly problémát jelent.

Ráadásul azt is meg kell jegyeznünk, hogy a magyar bérleti piac mennyire siralmas állapotban van még mindig. Mivel hétköznapi emberek kezében van a lakások döntő része, ezért többnyire nem számíthatnak a bérlők túl profi szolgáltatásra. Az albérletben lakók magánszférája, a hibák kezelése, meg a tulajdonossal való kapcsolattartás mind-mind olyan dolgok nálunk, amik bőven hagynak maguk után kívánnivalót.

Igen elterjedt például itthon, hogy a lakástulajdonosok feketén adják ki az ingatljukat, így a bérlőt például nem hagyják, hogy bejelentse magát az adott helyre. Míg a fejlett bérleti piacokon szolgáltatásként értelmezhető az, hogy nem minket terhel a lakás amortizációja, addig itthon ezzel csak a nyűg van. Sokszor a bérlők maguk intézkednek, ha valami zavarja őket, aztán legfeljebb a borítékba tett lakbérből írják jóvá nekik a dolgot.

A saját lakással, a társasházak lakóközösségével persze szintén akadhatnak problémák. Sőt, ugye ebben az esetben egy-egy nagyobb hiba költségei is egyértelműen minket terhelnek. Ennek a kockázata nem lebecsülendő, illetve a lakás minőségétől függő amortizáció mértékén is érdemes lehet még elgondolkodni (mit tudunk magunk megjavítani, és mi az, amire néhány évente ki kell adni egy nagyobb összeget). Kellemetlen meglepetéseket okozhat az ilyesmi, amit észben kell tartani a saját lakás esetében.

Portfolio Prof

Tudomány, technológia, és társadalom – minden, ami a modern műveltséghez kell.

Hozzászólnál a témához?

Legyél a közösségünk része és kövesd a Portfolio Prof Facebook oldalát!