Sokkal stabilabb lett a világ bankszektora az elmúlt években, mint amilyen volt mondjuk a kétezres évek elején. Cserébe viszont rendkívül unalmas látni a 8-10%-os sávból soha ki nem törő tőkearányos megtérülést, amit a hitelintézetek globális szinten nyújtanak. Van egy kontinens azonban, ahol izgalmas növekedés van kibontakozóban a szemünk láttára: ez Latin-Amerika, a következő évek nagy banki reménysége.

Sokkal stabilabb lett a világ bankszektora az elmúlt években, mint amilyen volt mondjuk a kétezres évek elején. Cserébe viszont rendkívül unalmas látni a 8-10%-os sávból soha ki nem törő tőkearányos megtérülést, amit a hitelintézetek globális szinten nyújtanak. Van egy kontinens azonban, ahol izgalmas növekedés van kibontakozóban a szemünk láttára: ez Latin-Amerika, a következő évek nagy banki reménysége.

A világ legyorsabban növekvő bankszektora

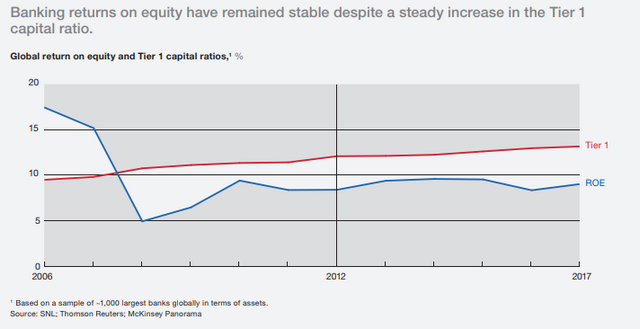

Biztonságosabbá, de a tulajdonosok számára kevésbé vonzóvá vált a világ bankrendszere az elmúlt 10 évben. A tavalyi évet átlagosan 9,0%-os tőkearányos megtérüléssel (ROE) zárták a bankok, ezzel már hat éve nem sikerül kitörnie a szektornak a 8-10%-os sávból – írtuk 2018 novemberében a McKinsey tanulmányára hivatkozva. A globális tanácsadócég most egy újabb tanulmányban járt utána a sorból igencsak kilógó, a világon a legnagyobb ütemben növekvő latin-amerikai bankrendszer titkának.

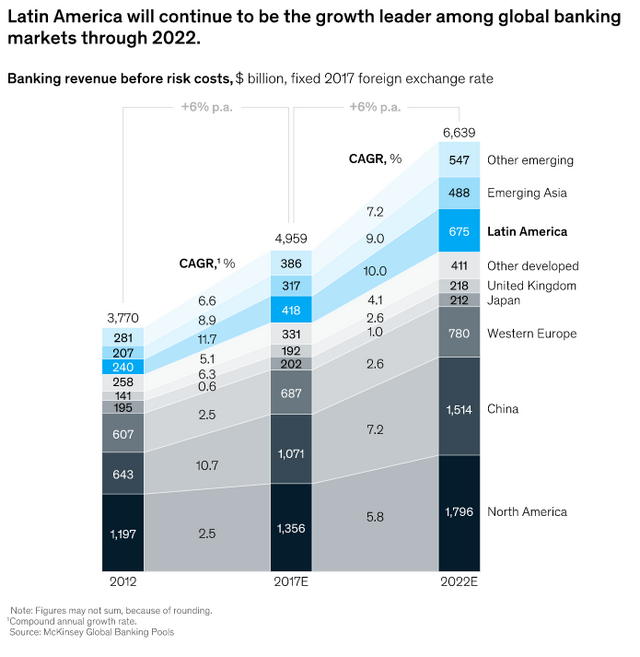

2012 és 2017 között a (céltartalék levonása előtti) bevételek évi átlagban 12%-kal növekedtek a latin-amerikai bankoknál, és elérték a 418 milliárd dollárt (konstans 2017-es árfolyamokkal számoltak). Ez 6 százalékponttal magasabb a globális átlagos növekedésnél és magasabb minden más régiónál. Több tényező is hozzájárul ehhez a növekedési ütemhez:

- Latin-Amerika nagyon alacsony banki penetrációval rendelkezik, számos régiós országban a 15 év feletti lakosság mindössze 30-50%-a rendelkezik bankszámlával, szemben a legtöbb észak-amerikai és európai ország 90% fölötti mutatójával és Kína közel 80%-os penetrációjával.

- Latin-Amerika népessége fiatal és gyorsan növekszik, hozzájárulva a bankszektor növekedéséhez.

A tanácsadócég szerint a következő öt évben 10% körüli növekedés várható Latin-Amerika bankjainak bevételeiben, és el fogják így érni a 675 milliárd dolláros szintet.

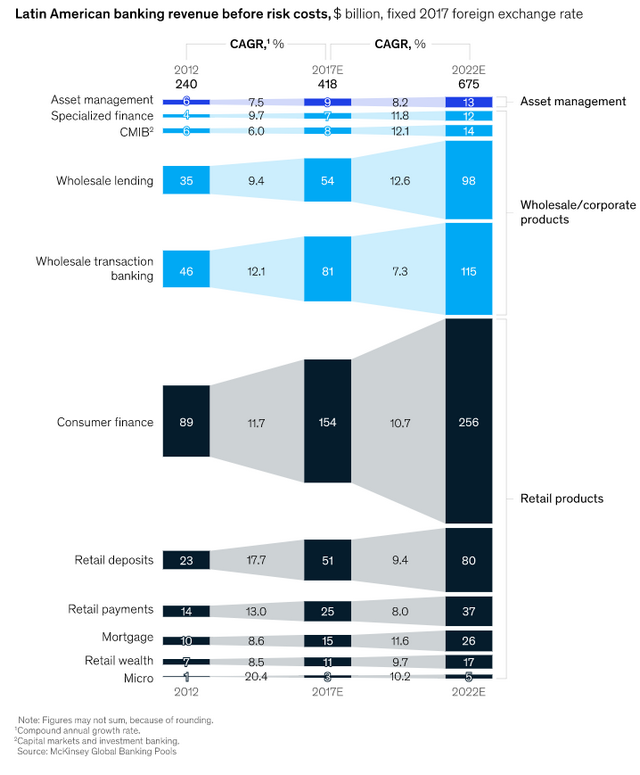

A retail banki üzletág a növekedés motorja a kontinensen, 12,6%-os átlagos éves bevétel-növekedésével 2 százalékponttal múlja felül a wholesale tevékenységet. Ezen belül is a fogyasztási hitelezés megy nagyon, ez a legfejlettebb banki szolgáltatásnak tekinthető a régióban, és a (céltartalék levonása utáni) bankbevételek több mint egyharmadát hozza. A relatív növekedés szempontjából viszont a mikrovállalkozói hitelezés, a betéti szolgáltatások és a retail fizetési szolgáltatások bővülnek a leginkább. A McKinsey szerint a retail üzletág 10,2%-kal, a wholesale 9,8%-kal nőhet 2022-ig éves átlagban, a retail növekedés nagy részét a fogyasztási hitelezés és a jelzáloghitelezés hozhatja, de minden banki termék jól teljesíthet.

Latin-Amerika nemcsak a leggyorsabban növekvő, de a legnagyobb nyereséggel működő bankszektorral is rendelkezik. 2017-ben az átlagos tőkearányos megtérülés 14% volt a régióban, szemben a fejlett piacok tőkeköltséget sem fedező 4-6%-os ROE-jével. Ha felbontjuk a számot, az látható, hogy

- az eszközarányos kamatmarzs 4,9% volt, ami 1,8 százalékponttal magasabb a hozzá legközelebb álló régió hasonló adatánál,

- az eszközarányos díjmarzs 1,3%,

- ugyanakkor a működési költségek 3,9%-on álltak, ami 1,5 százalékponttal magasabb a legközelebb álló régió adatánál,

- és magas a kockázati költség is, ez eszközarányosan 1,1 százalékponttal rontotta a tőkearányos megtérülést.

Megvizsgálták az egyes országok piacvezető (az átlagos piaci eszközérték több mint háromszorosára rúgó eszközállománnyal rendelkező) bankjait is, és az találták, hogy átlagos tőkearányos megtérülésük 15,2%-on állt. Utánuk a „csak” nagybankok, majd a középbankok következtek, 13,6%-os, illetve 13,1%-os átlaggal. A profittermelés forrása méret szerint eltér:

- a piacvezető bankok elsősorban a költséghatékony működésen keresnek,

- a nagy- és középbankok pedig elsősorban a bevételi marzsra támaszkodnak, és jóval kevesebb a kockázati költségük, mint a piacvezető, illetve a kisbankoknak,

- a kisbankok eközben a legkevésbé profitábilisak, átlagos ROE-juk mindössze 3,9% kis tőkeátétteli mutató, rossz költséghatékonyság és gyenge eszközminőség mellett.

Mi a titok?

Mindenféle méretű bank számára példa értékű lehet a vezető latin-amerikai bankok szofisztikált árazási gyakorlata, egyes bankok glanurális adatelemzéssel támogatják meg ezt. A legtöbb nyertes bank nagyon termelékeny értékesítéssel rendelkezik, és akár évi 1200-1500 termék eladást mutat fel ügyfélkapcsolati menedzserenként. Ez sokszor kíválósági programok támogatják náluk. Fejlett a nyertes latin-amerikai bankok kockázatkezelési gyakorlata, ügyfélszegmentációt alkalmaznak, emellett termékek, szolgáltatások, ügyfélkapcsolati modellek, értékesítési modellek és csatornák szerint kidolgozott értékajánlattal rendelkeznek.

A legnagyobb bankok számára a töretlen hatékonysági fókusz, az átlagnál hangsúlyosabb digitális marketing és sales, valamint az agilis gyakorlat területén lehet tanulságos a latin-amerikai bankok gyakorlata. A kisebbek a niche piacokra való fókuszálás és a hatékony (gyakran harmadik feles) értékesítési modellek területén tanulhatnak latin-amerikai társaiktól.

Bár a latin-amerikai bankok nagy része már hasznosítja a világ legjobb banki gyakorlatainak egy részét, sokat tanulhatnak még. A McKinsey tanulmánya olyan területeket említ, mint az új díjbevétel-generáló megoldások megtalálása (a hagyományos banki bevételek csökkenésének kompenzálására), az IT-architektúra és -infrastruktúra, valamint szervezet következő generációjának alkalmazása, a digitális transzformáció teljeskörű megvalósítása, a változás kultúrájának kreatív ösztönzése, illetve a kiberbiztonság erősítése a Latin-Amerikában gyakori banki kibertámadások kivédésére.