A hét egyik legfontosabb eseménye szerdán lesz, amikor az amerikai jegybankelnök a Fed kétnapos ülése után bejelenti, hogy a jegybank változtat-e az irányadó kamatrátán. Kamatvágásra most még valószínűleg nem kerül sor, a Fednek viszont határozottan jeleznie kell, hogy amennyiben szükséges, elindítja a kamatcsökkentési ciklust. Ha nem így lesz, az nagy ijedtséget válthat ki a piacokon.

A hét egyik legfontosabb eseménye szerdán lesz, amikor az amerikai jegybankelnök a Fed kétnapos ülése után bejelenti, hogy a jegybank változtat-e az irányadó kamatrátán. Kamatvágásra most még valószínűleg nem kerül sor, a Fednek viszont határozottan jeleznie kell, hogy amennyiben szükséges, elindítja a kamatcsökkentési ciklust. Ha nem így lesz, az nagy ijedtséget válthat ki a piacokon.

Van honnan vágni

A 2008-as válságot követően az amerikai jegybank rekordalacsony szintre, a 0-0,25 százalékos sávba vágta az irányadó kamatrátát, akkor még kevesen gondolták, hogy 7 éven keresztül ott is tartja a jegybank a kamatot. 2015 végén azonban kamatot emelt a jegybank, az azt követő lassú kamatemelések során mostanra 2,25-2,5 százalékra emelte a kamatsávot a Fed. A kamatemelést többek között az amerikai és a világgazdaság kedvező növekedése, a pozitív amerikai munkaerőpiaci folyamatok, az éledező infláció tette lehetővé, de sokak szerint azért is fontos volt a Fed lépéssorozata, hogy olyan kamatszint alakuljon ki, amiből majd lehet vágni, ha újra szükség lesz rá. Úgy tűnik, idén ehhez eljött az idő, legalábbis erre utal az amerikai jegybank vezetőinek kommunikációja, és a piaci szereplők várakozása is.

source: tradingeconomics.com

Miért kellene kamatot csökkenteni?

Több olyan fontos makrogazdasági adat is van, amelyek alapján a Fednek egyáltalán nem sürgős kamatot csökkentenie:

- bár az amerikai gazdaság növekedési üteme lassul, az első negyedéves előzetes adat szerint még így is 3,1 százalékkal nőtt az amerikai GDP, a második negyedévben pedig akár 2 százalék felett lehet (Atlanta Fed GDPNow) a növekedés üteme. Az egész évre a márciusi ülése után a Fed 1,9-2,2 százalékos sávba várta a 2019-es GDP-bővülést, magasabbra, mint a jegybank hosszabb távú előrejelzésében szereplő 1,8-2 százalék, vagyis eddig nagyjából a Fed várakozásai szerint alakulnak a számok,

- a munkanélküliségi ráta 49 éves mélyponton, 3,6 százalékon áll,

- meglepően jó lett a májusi kiskereskedelmi adat, a kiskereskedelmi értékesítés 0,5 százalékkal nőtt, ráadásul a márciusi és az áprilisi adatot is felfelé módosították,

- ráadásul májusban, idén először az ipari kibocsátás is nőtt, több elemzőház ennek és a legfrissebb kiskereskedelmi adatnak a hatására felfelé módosította a második negyedéves GDP-növekedési előrejelzését (JPMorgan 1-ről 1,75 százalékra, IHS Markit 1,4-ről 1,8 százalékra, Atlanta Fed GDPNow 1,4-ről 2,1 százalékra),

Aztán vannak olyan makroadatok is, amelyek növelik a Fed közbeavatkozásának esélyét,

- ilyen a legutóbbi munkaerőpiaci adat is, májusban ugyanis csupán 75 ezerrel nőtt a mezőgazdaságon kívül foglalkoztatottak száma, az adat jóval elmaradt a 175 ezres várakozástól, sokan erre az adatra mondják azt, hogy nagy súlya lehet abban, ha a Fed hamarosan kamatot csökkent,

- és az infláció sem úgy alakul, ahogy a Fed szeretné, az elmúlt hónapokban jellemzően a jegybank 2 százalékos célja alatt alakult az infláció, ráadásul a Michigan Egyetem legfrissebb felmérése alapján a hosszútávú inflációs várakozások a felmérések elkészítésének kezdete óta soha nem voltak még olyan alacsonyak, mint most.

Persze lehetne mondani, hogy ezek visszatekintő adatok, vagyis olyanok, mint ha egy autóban a visszapillantó tükörbe nézve, és nem előre nézve vizsgálnánk a folyamatokat, de vannak olyan adatok is, amiknek komoly előrejelző szerepük is van:

- ilyen a hozamgörbe meredeksége is. Március végén érdekes dolog történt, ugyanis tizenegy év után ismét inverzzé vált az amerikai hozamgörbe, a rövid állampapírok hozama meghaladta a hosszú állampapírokét, a 3 hónapos hozama meghaladta a 10 évesét, ráadásul május közepe óta ez a helyzet már tartósan fennáll, a befektetők gyenge növekedési és inflációs kilátásokat áraznak. Ráadásul a historikus példák alapján az inverz hozamgörbe kialakulása jól előrejelzője a recessziós időszakoknak,

- de ijesztően alakul a feldolgozóipari BMI értéke is, 2009 óta a legkisebb mértékben növekedett az amerikai feldolgozóipar teljesítménye idén májusban a londoni IHS Markit gazdaságkutató intézet jelentése szerint, a feldolgozóipari beszerzésimendzser-index értéke 50,5 pontra esett,

- tegnap újabb, jó előrejelző értékű adat borzolta a kedélyeket: az Empire State feldolgozóipari index értéke a májusi 17,8 pontról -8,6 pontra esett júniusban, ekkora zuhanásra még soha sem volt példa, és 2016 októbere óta most először negatív az index értéke.

A makroadatokon túl van még két dolog, ami kamatcsökkentésre sarkallhatja a Fedet: egyrészt a globális kereskedelmi konfliktus gazdasági növekedést lassító hatása, másrészt az, hogy a Trump-kormányzat adócsökkentési csomagjának élénkítő hatása kezd kifutni.

- A globális kereskedelmi konfliktus (elsősorban amerikai-kínai relációban) elmélyülése, és annak hatása az amerikai és a globális gazdaság növekedésére kritikus pont. A májusi kínai importadat (-8,5%) jól mutatja, hogy milyen hatása lehet a kínai, és azon keresztül a globális gazdaságra, ha a világ két legnagyobb nemzetgazdasága ölre megy egymással. Most ott tartunk, hogy az Egyesült Államok több termékcsoportban vetett ki vámokat, legutóbb pedig feketelistára tette a Huaweit, és más kínai technológiai vállalatokkal kapcsolatban is szankciókat lengetett be, az amerikai elnök pedig újabb 300 milliárd dollár értékű kínai árura vetne ki 25 százalékos vámot, eközben pedig Kína is készíti a listáját nem megbízható amerikai entitásokról, szankciókat helyezve kilátásba. Becslések szerint, amennyiben Trump beváltja ígéretét, és valóban 25 százalékos vámot vet ki a kínai árukra, az a kínai gazdaság éves növekedési ütemét közel 1 százalékponttal ronthatja 2021-től. Trump elszánt, ráadásul a Mexikóval kötött legutóbbi megállapodás felbátorította az amerikai elnököt, és így a Kínával folytatott „egyeztetéseken” is keményebben képviselheti az amerikai álláspontot, ez pedig nehezebb megállapodást, a kereskedelmi konfliktus elhúzódását, megemelt védővámok esetén gazdasági lassulást hozhat, emiatt is csökkenthet az irányadó kamatrátán a Fed.

- A 2017-ben elindított 1500 milliárd dolláros adócsomag gazdaságélénkítő hatása idén kezd kifutni, ami jövőre már érezhető csökkenést okozhat a gazdasági növekedésben, emiatt is csökkentheti az alapkamatot a Fed.

Az amerikai gazdaság tehát alapvetően jól teljesít, a gazdasági növekedés továbbra is a potenciális közelében, a munkanélküliségi ráta fél évszázados mélyponton, ráadásul az amerikai tőzsdék is történelmi csúcsuk közelében állnak, nem tipikusan a mostanihoz hasonló időszakban szokott kamatot vágni az amerikai jegybank. Azonban vannak figyelmeztető jelek is, az infláció ugyanis jellemzően a Fed célja alatt alakul, és az inflációs várakozások is történelmi mélypontra estek, a hozamgörbe inverzzé vált, ami recessziót jelezhet, egy elmélyülő amerikai-kínai kereskedelmi konfliktus pedig gazdasági lassulást eredményezhet. Sokak szerint a potenciális kockázatok miatt a Fed preventív kamatcsökkentést (insurance cut) hajthat végre a következő hónapokban, nem a már jelentősen romló makrogazdasági környezetre reagálva, hanem éppen azt megelőzendő.

Mire számít a piac?

A Fed Fund határidős termék árazása alapján a piaci szereplők arra számítanak, hogy a június 18-19-i kamatdöntő ülésen az amerikai jegybank nagy valószínűséggel nem változtat az alapkamaton, ennek a forgatókönyvnek a valószínűsége (CME FedWatch) 79,2 százalék, míg annak, hogy már a júniusi ülésén 25 bázispontos kamatvágást hajtson végre a jegybank, csupán 20,8 százalék, kamatemelést nem áraz a piac.

A mostaninál sokkal izgalmasabb lesz a következő, július 30-31-i ülés, ahol már annak van a legnagyobb, 67,9 százalékos valószínűsége, hogy 25 bázispontos kamatvágás jön, sőt, 16,8 százalék a valószínűsége egy 50 bázispontos kamatcsökkentésnek, miközben a tartás valószínűsége csupán 15,4 százalék.

Az év további részében további kamatvágásokat áraz a piac, 52,1 százalék a valószínűsége, hogy a szeptember 17-18-i ülést követően már 50 bázisponttal alacsonyabb lesz az irányadó kamatráta, mint most, a december 10-11-i ülésen pedig további kamatcsökkentésről dönthet a Fed.

A piaci szereplők által árazott legnagyobb valószínűségű forgatókönyv tehát az, hogy júniusban még nem csökkenti az irányadó kamatrátát az amerikai jegybank, az év végéig azonban 75 bázispontos kamatvágást hajthat végre a Fed. A teljes képhez azonban hozzátartozik, hogy több neves elemzőház, mint a Goldman Sachs vagy a UBS úgy gondolja, hogy az amerikai jegybank idén szinten tartja a jegybanki alapkamatot, és csak akkor vág, ha jelentősen romlik az üzleti és fogyasztói aktivitás.

Milyen kimenetel az alapforgatókönyv, mi lenne meglepetés?

A befektetők többsége arra számít, hogy az amerikai jegybank az eheti ülésén nagy valószínűséggel a kamatokat szinten tartja, és ezzel párhuzamosan széleskörű várakozás az is, hogy a Fed vezetői úgy kommunikálnak majd, hogy abból kiolvasható legyen a későbbi (még idei) kamatemelések valószínűsége.

- Kisebb meglepetést már az is okozhat, ha már ezen a héten, a júniusi ülésen kamatvágásról döntene a Fed, de ezt összességében vélhetően jól fogadnák a befektetők,

- ha viszont szinten tartaná az alapkamatot az amerikai jegybank, de közben az esetleges későbbi kamatvágásokkal kapcsolatban óvatos lenne a Fed kommunikációja, azt már nehezebben emésztenék meg a befektetők. Pedig ennek is van esélye, hiszen a június 28-29-én megtartásra kerülő G20-as csúcstalálkozó előtt kivárhat az amerikai jegybank, az eseményen ugyanis vélhetően amerikai-kínai csúcstalálkozóra is sor kerül (Trump azzal fenyegette meg Kínát, hogy ha a kínai elnök, Hszi Csin-ping nem találkozik vele Oszakában, akkor az Egyesült Államok akár 25 százaléknál jóval magasabb importvámot is kivethet 300 milliárd dollárnyi kínai árura), ami után akár enyhülhetnek is a két ország közötti kereskedelmi feszültségek (minimális az esélye, hogy komolyabb megállapodásra kerüljön sor), ami miatt a Fed is lehet óvatosabb a kamatvágásokkal.

Mi lehet a piaci reakció?

- A vezető amerikai részvényindexek historikus csúcsuk közelében állnak,

- a befektetők részvénypozícionáltsága kifejezetten magas,

- a félelemindexnek is nevezett VIX-ben a short pozíciók volumene kifejezetten magas, vagyis sokan arra fogadnak, hogy alacsony marad a volatilitás (nagyjából azt jelenti, hogy nem lesz nagy esés a piacokon)

ebből a három dologból az következik, hogy kifejezetten optimisták a befektetők, és az az általános várakozás, hogy az amerikai jegybankon nem fog múlni, hogy folytatódjon a buli.

Ez pedig azt is jelenti, hogy ha az alapforgatókönyv (szinten maradó kamat, kommunikációban utalás a kamatvágásra) következik be, akkor nagyobb megrázkódtatás nélkül túl leszünk ezen a héten. Az optimista várakozások viszont azt is jelentik, hogy kifejezetten sérülékenyek is most a tőzsdék, ha a Fed azon túl, hogy a mostani ülésén nem vágna kamatot, még kommunikációjában óvatosabb, kiváró hangot is ütne meg, az nagy esést hozhatna a tőzsdéken. A részvénypiacokon a lefelé mutató kockázatok most nagyobbak, mint a felfelé mutatók, de ezt a Fed is tudja, nagy meglepetés lenne, ha nem akarna a piacok kedvében járni.

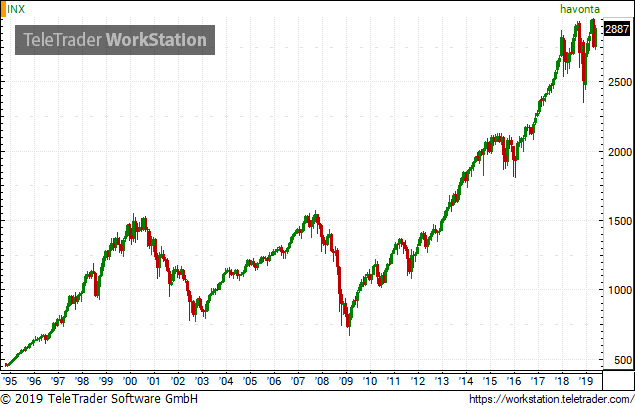

Ha a nagy átlagot nézzük, akkor a kamatcsökkentési ciklusok megkezdése után kifejezetten jól teljesítenek a tőzsdék, 1946 óta az elmúlt 16 kamatcsökkentési ciklus kezdetét követő fél évben átlagosan 10,3, az első évben pedig átlagosan 14,1 százalékot emelkedett az S&P 500 részvényindex értéke. A teljes képhez azonban hozzátartozik az is, hogy a 16-ból 5 alkalommal az első kamatvágást követő fél évben esett az S&P 500, és ezek között volt a két legutóbbi, a 2001-es és a 2007-es kamatvágási ciklus is.

Címlapkép: Getty Images