Négy éves működése alatt már több mint 12 millió kkv-nak hitelezett az Alibaba legújabb mobilbankja, a MYBank, ezzel mind a hagyományos pénzintézetek, mind pedig az árnyékbankok számára komoly konkurensként jelent meg a piacon. A neobanknak egy fiókja sincs, csak mobilalkalmazáson keresztül elérhető, a rendszereinek nagy részét ráadásul a felhőben működteti. Míg egy hagyományos kínai bank körülbelül 30 nap alatt bírál el egy hitelkérelmet, a MYBank pár percen belül akár a folyósításig is el tud jutni, elsősorban annak köszönhetően, hogy az Alibaba techcsoport és a kínai állami megfigyelőrendszer adatait is felhasználja az online pénzintézet.

Négy éves működése alatt már több mint 12 millió kkv-nak hitelezett az Alibaba legújabb mobilbankja, a MYBank, ezzel mind a hagyományos pénzintézetek, mind pedig az árnyékbankok számára komoly konkurensként jelent meg a piacon. A neobanknak egy fiókja sincs, csak mobilalkalmazáson keresztül elérhető, a rendszereinek nagy részét ráadásul a felhőben működteti. Míg egy hagyományos kínai bank körülbelül 30 nap alatt bírál el egy hitelkérelmet, a MYBank pár percen belül akár a folyósításig is el tud jutni, elsősorban annak köszönhetően, hogy az Alibaba techcsoport és a kínai állami megfigyelőrendszer adatait is felhasználja az online pénzintézet.

Mentőöv a bankrendszer kivetettjeinek

6 milliárd jüannyi forrás bevonására készül az Alibaba Group ernyője alá tartozó MYBank, ezzel 24 milliárd dollárra hízik majd a világ egyik legnagyobb, csak alkalmazásalapú kkv-hitelezőjének értéke. A forrásbevonásban elsősorban kockázati tőkealapok, illetve egyéb kínai nagyvállalatok vesznek majd részt, tőzsdei bevezetésről egyelőre szó sincs.

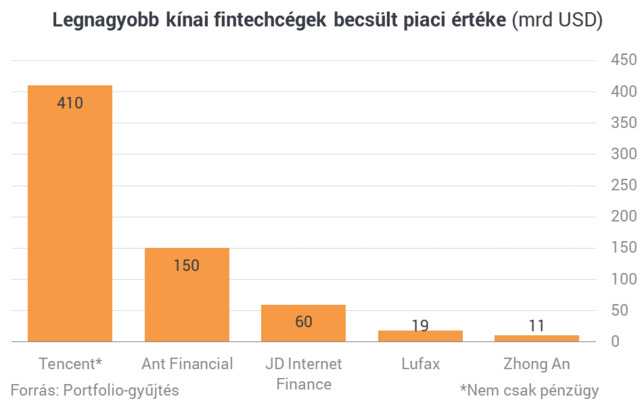

Jelenleg a MyBankot 30%-ban az Ant Financial, az Alibaba pénzügyi leánya tulajdonolja, a forrásbevonás viszont változtathat a tulajdonviszonyokon. Az Ant Financial egyébként az egyik legnagyobb techcég Kínában, sőt, az egész világon.

A MYBank elsősorban a forrásbevonással küszködő kkv-szektorra fókuszál. Kínában körülbelül 70-100 millió kkv van, amely a hagyományos bankrendszeren keresztül nem vagy csak nagyon körülményesen jut forrásokhoz. A probléma itt elsősorban az, hogy a kkv-k nem tudnak megfelelő önerőt produkálni. A beadott hitelkérelmek 80%-át ráadásul visszadobják a hagyományos pénzintézetek, a MYBanknél ez kevesebb mint 20%.

Eddig 12,27 millió kkv-t és egyéni vállalkozót hitelezett a MYBank, átlagosan egy ügyfélnek 26 ezer jüan (kb. 1 millió forint) hitelt helyeznek ki.

A hagyományos pénzintézetek többnyire azért kérnek magasabb önerőt, mert ezzel akarják kiküszöbölni a hitelek bedőlésének kockázatát, a MYBank viszont inkább fejlett adatelemzési módszereket használ, melyek a potenciális ügyfél online lábnyoma alapján megpróbálják felmérni, hogy milyen adós lesz belőle. Más hasonló szolgáltatókkal szemben a MYBanknak annyi előnye van adósminősítéskor, hogy

- hozzáfér a hatalmas Alibaba-csoport pénzügyi intézmény különféle leányainál tárolt adatokhoz, így például látja, hogy a potenciális ügyfél mikor, mennyit fizetett az AliPay mobilfizetési rendszeren keresztül, mit vásárolt Alibabán vagy Ali Expressen vagy épp mennyi befektetése van a Yue Baóban ,a világ legnagyobb pénzpiaci alapjában.

- Hozzáfér a kínai kormány már részlegesen üzemelő társadalmi kreditrendszeréhez, ami már most is tartalmazza egyes vállalatok és vezetőinek fizetési hajlandóságát, múltbéli hitelügyleteit, később pedig kibővítik majd politikai és társadalmi minősítési szempontokkal is.

A társadalmi kreditrendszerről itt írtunk:

2019.02.14 05:53 Milliárdok életét forgatja fel az Orwellt is megszégyenítő, félelmetes megfigyelőrendszer

A rendszer egyébként kiválóan ki tudja szűrni a potenciálisan nem teljesítő adósokat is, így a MYBank NPL-rátáját 1% körül tudja tartani, ami jóval alacsonyabb, mint a kínai hagyományos bankok nem teljesítő hitelaránya (a hivatalos bankszektori átlag 1,89%, egyes elemzők szerint a valódi szám zombihitelektől szűrve akár 5-20% is lehet).

Mobilbank, de stabil lábakon

A MYBank – sok másik alkalmazásalapú hitelezővel ellentétben-, nemcsak rendelkezik banklicenccel, de még megfelelően tőkésített is: 2018 végén 12,1% volt a tőkemegfelelési rátájuk (ami romlott a tavalyelőtti 13,51%-ról), ez pedig jóval a hatóságok által elvárt minimum 10,5%-os arányszám alatt van.

Mivel egyetlen fiókjuk sincsen, sőt az infrastruktúrájuk nagy részét is felhőalapú számítási rendszerek adják, nincs szükség jelentős munkaerő foglalkoztatására sem. A bank kb. 500 embernek ad munkát, nagyrészük informatikus, aki a rendszert üzemelteti.

Mivel a technikai kivitelezés így nagyon olcsó lehet, nemcsak magasabb kamatmarzsokkal tud dolgozni az online bank, hanem még jóval kisebb hiteleket is ki tud helyezni, mint egy hagyományos pénzintézet, ahol általában 2000 jüan a minimum folyósítandó hitel összege, hiszen ez fedezi az ügyintézés költségeit. A MYBank marzsai egyébként 3-5 százalékponttal magasabbak, mint egy hagyományos banké.

Egy hitel folyósítása gyakran szinte azonnal történik, saját adataik szerint átlagosan 1000-szer olyan gyors a folyamat, mint amit egy hagyományos banknál el lehet érni, ahol 30 napba telik átlagosan egy kkv-hitel kihelyezése.

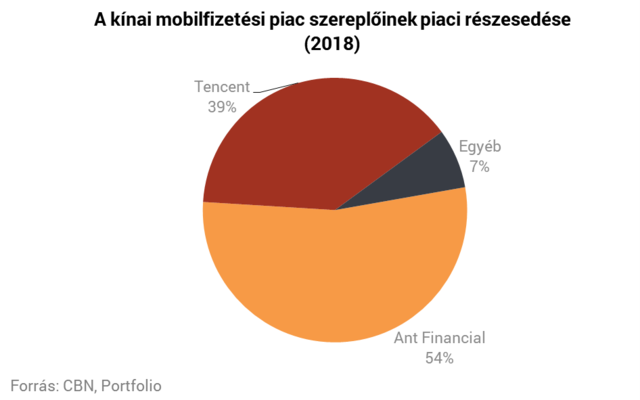

A MYBank versenytárasai nemcsak a hagyományos bankok, hanem a Kínában egyre népszerűbb személyek közti (peer-to-peer) hitelezők is. Emellett ráadásul 2015-ben a Tencent is elindította a WeBanket, ez viszont nem csak kkv-kra koncentrál. A két vállalat közt ádáz küzdelem zajlik egyébként más területeken is, a gyorsan növekvő mobilfizetési piacból már közel 40%-os szeletet hasított ki a rivális Tencent.

Fegyver az árnyékbankok ellen

A MYBank segítheti a kormány abbéli törekvéseit is, hogy az árnyékbankok elterjedését visszafogja, hiszen azok a kkv-k, melyeket a hagyományos bankrendszer kizárt, ezekhez az intézményekhez kellett, hogy forduljanak. A MYBank viszont hiába app-only pénzintézet, rendelkezik banklicenccel, így a tőkemegfelelési és más prudenciális szabályok is vonatkoznak rá.

Nagyon régóta 2018 volt az első olyan év Kínában, hogy csökkent az árnyékbankok által kihelyezett hitelek teljes állománya, országos szinten. Jelenleg az árnyékbankok által kihelyezett hitelek teljes állománya körülbelül a bankszektor hitelállományának 23,5%-ának és a GDP 68%-ának felel meg.

Arról egyébként még nincs szó, hogy a MYBank nemzetközi terjeszkedésre készülne, működési modellje viszont inspirálhat más kkv-hitelezéssel foglalkozó pénzintézeteket (legyen szó akár hagyományos bankokról, akár fintechekről), hogy hasonló modellel rukkoljanak elő a piacra.

Források: Reuters (1, 2), Finews Asia, Tech in Asia, Financial Times.