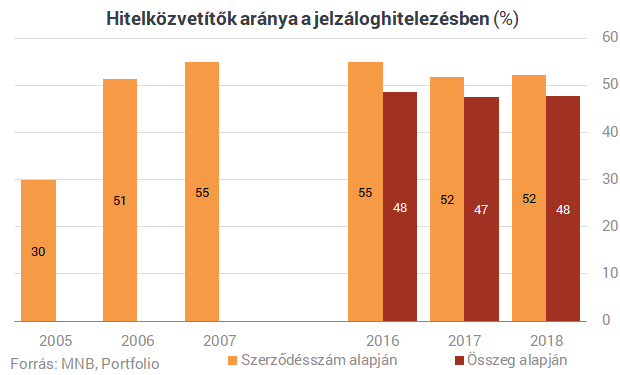

100-ból 52 jelzáloghitelt hitelközvetítőkön keresztül vesznek fel a magyarok. Ismét bebizonyosodott a válság előttről ismerős igazság: ha egy bank nem akar lemaradni, elengedhetetlen igénybe vennie az egykor Csányi Sándor OTP-vezér által még „a szegénység vámszedőinek” nevezett, mára szigorú jutalékkorlátok közé szorított hitelközvetítők segítségét. Bemutatjuk, miből él ma és mekkora bevételből gazdálkodik a magyar hitelközvetítői piac.

100-ból 52 jelzáloghitelt hitelközvetítőkön keresztül vesznek fel a magyarok. Ismét bebizonyosodott a válság előttről ismerős igazság: ha egy bank nem akar lemaradni, elengedhetetlen igénybe vennie az egykor Csányi Sándor OTP-vezér által még „a szegénység vámszedőinek” nevezett, mára szigorú jutalékkorlátok közé szorított hitelközvetítők segítségét. Bemutatjuk, miből él ma és mekkora bevételből gazdálkodik a magyar hitelközvetítői piac.

Lakáshitelt vennél fel? Kalkulálj magadnak a Pénzcentrum kalkulátorával!

Az MNB ma megjelent „Biztosítási, pénztári és tőkepiaci kockázati jelentéséből” derült ki sok érdekes részlet a magyar hitelközvetítői piacról. Ami a talán legérdekesebb jelzálogpiaci számokat illeti, tavaly

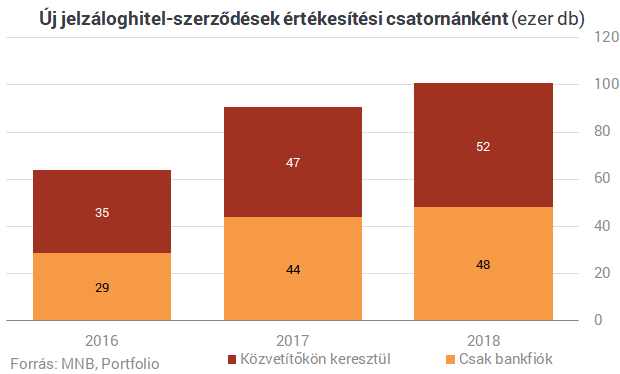

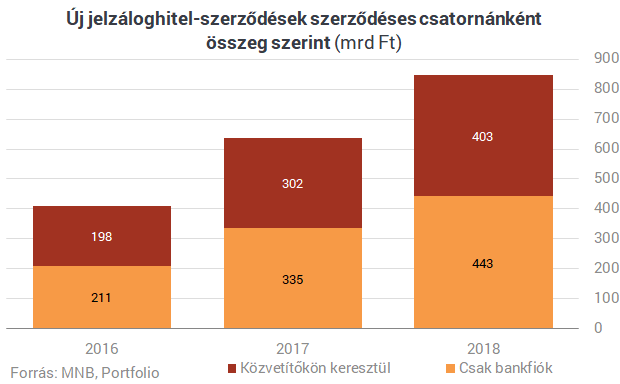

- 846 milliárd forintnyi jelzáloghitel-szerződést kötöttek a bankok a magyar lakossággal,

- a 101 ezer szerződésből 53 ezer kötődött a hitelközvetítőkhöz, ami 52%-os arányt jelent,

- összegszerűen 403 milliárd forintnyi hitelt helyeztek ki közvetítőkön keresztül, ami 48%-os arányt takar (vagyis az átlagnál valamivel kisebb hitelösszegeket közvetítettek),

- utóbbiból 288 milliárd független pénzpiaci közvetítőkhöz kötődött,

- akik egy év alatt 5,01 milliárd forintnyi jutalékot zsebeltek be a jelzáloghitelekből.

Kérdés, hogy a hitelezés fenntarthatósága, prudenciája szempontjából optimális-e a válság előttihez kísértetiesen hasonló arány, ugyanis korábban piaci szereplők (lásd pl. Csányi említett megjegyzését) és a Magyar Nemzeti Bank 2008. októberi pénzügyi stabilitási jelentése is aggodalmát fogalmazta meg a hitelközvetítők jelentős aránya miatt.

Utóbbi több mint tíz évvel ezelőtt megállapította, hogy a hitelközvetítők tevékenysége felvet bizonyos fogyasztóvédelmi aggályokat, problémának tartotta, hogy az ügynökök nem feltétlenül az adós számára legmegfelelőbb/legolcsóbb terméket ajánlották, és pénzügyi stabilitási szempontból kockázat lehet, hogy a késedelmes ügyletek aránya magasabb itt, mint a fióki értékesítésben (2008 közepén 2,1% a fióki 0,6%-kal szemben).

Hogy ez az arány jelenleg hogy áll, azt nem tudni, annyi mindenesetre biztos, hogy

- az elmúlt évek új kihelyezéseiben a fiókokon és a közvetítőkön keresztül értékesített hitelek esetében is megnyugtatóan alacsony (úgy hallani, 1% alatti) a bedőlések aránya,

- a korábban a legtöbb galibát okozó szabad felhasználású jelzáloghitelek egyelőre nem tértek vissza, és a fogyasztási hitelek esetében eleve jóval alacsonyabb a közvetítők aránya,

- a lakossági devizahitelezésnek természetesen híre-hamva sincs.

A magas jutalékból élő (így pl. a túlzott növekedési ütemben érdekelt bankokkal együttműködő) közvetítőket pedig „kiárazták” a piacról:

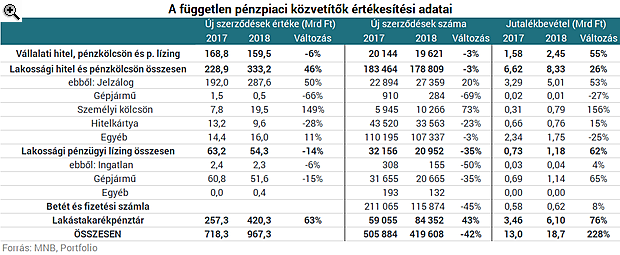

A magyar pénzpiaci közvetítők természetesen nem csak jelzáloghitelek közvetítéséből élnek, a független közvetítők jutalékbevételeinek például csak a 27%-át adták tavaly ezek a termékek. Még nagyobb arányt (33%) képviseltek a lakás-takarékpénztári megtakarítások, ezen kívül vállalati és lízing típusú finanszírozási ügyletekből is jelentős bevételük keletkezett. A lakás-takarékpénztári termékek attraktivitásának csökkenésével és a lakossági állampapírok előtérbe kerülésével az ez utóbbiak közvetítéséből származó bevételek növekedésére van kilátás az erre jogosult közvetítőknél.

Klikk a képre!

|

Magyarországon a 2018. végi MNB-adatok szerint 561 intézmény és 9940 természetes személy rendelkezik pénzpiaci közvetítői engedéllyel, ez stagnálást, illetve minimális csökkenést jelent egy év alatt, így az egy szereplőre eső jutalékbevétel 50%-ot megközelítő mértékben emelkedett a pénzpiaci közvetítői piac szereplőinél. Ennél kisebb emelkedés látható a biztosításközvetítőknél, akikről az MNB sajtótájékoztatója alapján szintén ma írtunk részletesebben.

Lakáshitelt vennél fel? Kalkulálj magadnak a Pénzcentrum kalkulátorával!