Míg a tavalyi év végén sok befektető a világvégétől rettegett és csak úgy röpködtek a 10% feletti mínuszok, 2019-ben nagyon szépen visszapattantak a tőzsdék és ezt a gyönyörű hozamokból a magyar részvényalapok befektetői is bőven részesülhettek. A legjobban az orosz részvényalapok hoztak fél év alatt, a legkisebb árfolyam-ingadozást pedig a régiós részvényalapok befektetői tapasztalhatták.

Míg a tavalyi év végén sok befektető a világvégétől rettegett és csak úgy röpködtek a 10% feletti mínuszok, 2019-ben nagyon szépen visszapattantak a tőzsdék és ezt a gyönyörű hozamokból a magyar részvényalapok befektetői is bőven részesülhettek. A legjobban az orosz részvényalapok hoztak fél év alatt, a legkisebb árfolyam-ingadozást pedig a régiós részvényalapok befektetői tapasztalhatták.

Korábban írtunk arról, hogy melyek egyes kategóriákon belül a tavalyi év legjobban teljesítő alapjai, ezeket az összefoglalókat itt olvashatja el:

2019.07.02 13:41 10% körül is kereshetsz, ha profi magyar befektetőkre bízod a pénzed

Elég szép volt az évkezdés

Hatalmas eséssel záródott a 2018-as év a tőkepiacokon, sokan féltek tőle, hogy az extrém volatilitás 2019-ben is kitart. Míg a Dow Jones 5,6%-os mínuszban zárta az évet, az európai részvényeket követő Eurostoxx 600 13,2%-ot, a Shanghai Composite pedig majdnem 25%-ot esett – ilyen zuhanásokra évek óta nem volt példa.

A várakozásokhoz képest teljes trendfordulót hozott 2019: az összes fontosabb részvényindex hatalmasat emelkedett, még a kereskedelmi háború súlya alatt küszködő kínai részvények is szabályosan raliztak. Július 1-ig idén

- a Dow Jones 14,8%-ot,

- a STOXX Europe 600 15,07%-ot,

- az orosz MOEX index 18,44%-ot,

- a Shanghai Composite pedig 22,09%-ot

emelkedett az év eleje óta. A visszapattanás oka elsősorban az volt, hogy sok szakember szerint túladottá váltak a részvények 2018 végén, a világgazdasági fundamentumok nem indokolták a pánikhangulatot. Ezen kívül a jegybankok is elengedték monetáris szigorítási terveiket, így a szűkülő likviditás miatt izguló befektetők is megnyugodhattak.

Minimális érdeklődés

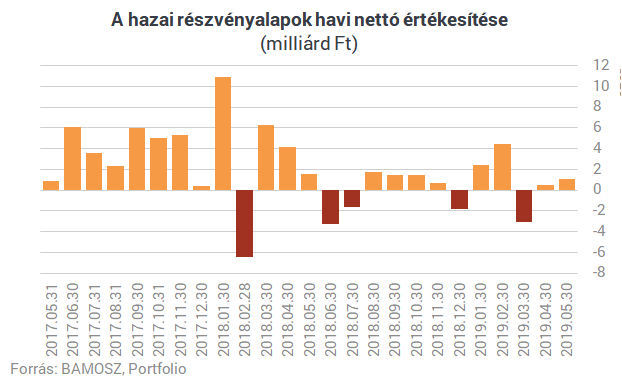

Minimális volt eddig 2019-ben az érdeklődés a részvényalapok iránt: május végéig a befektetők alig nettó 5,3 milliárd forintot tettek a gyakran legkockázatosabbként emlegetett alapkategóriába. Értékesítés szempontjából a leggyengébb a március volt, amikor 3 milliárd forint hagyta el a részvényalapokat, ami pont a legjobb hónap, a február után következett, amikor 4,5 milliárd forintot bíztak rá a befektetők a részvényekbe fektető alapkezelőkre.

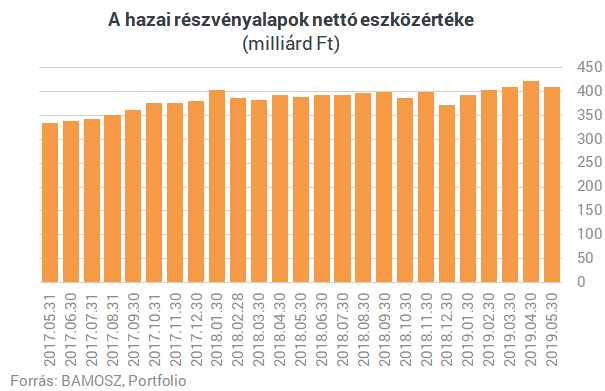

Pedig a részvényalapok szépen hoztak a konyhára: összesen május végéig 36,6 milliárd forinttal növekedett a kezelt vagyonuk, ami azt jelenti, hogy kb. nettó 32 milliárd forinttal gyarapították a befektetők pénztárcáját. Jelenleg a részvényalapokban összesen 409,7 milliárd forint forog.

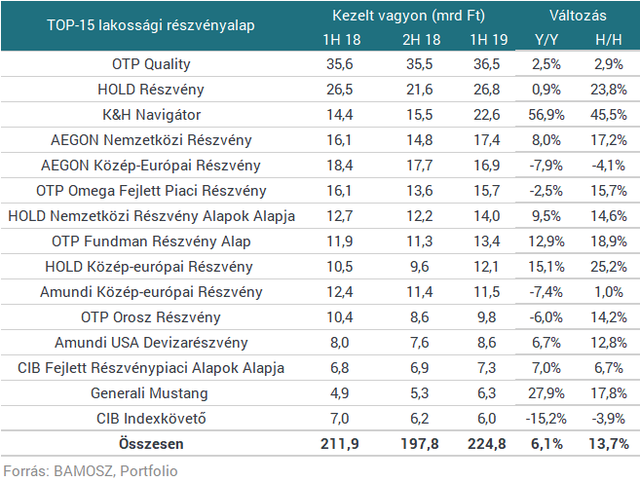

Komolyabb vagyongyarapodást tapasztalhattak a félévben a legnagyobb részvényalapok is. Magyarországon a legnépszerűbb részvényalapok többnyire magyar, illetve régiós eszközökbe fektetnek, egy része ezeknek ráadásul aktív vagyonkezelést is nyújt. A legnagyobb nominális és arányos vagyonnövekedést a K&H indexkövető alapja könyvelhette el a félévben, amely 7,1 milliárd forinttal gyarapodott, de szépen hízott az Aegon nemzetközi részvényalapja 2,6 milliárdos és a HOLD közép-európai részvényalapja is 2,4 milliárdos növekedéssel. Összesen a legnagyobb alapok vagyona 27 milliárd forinttal nőtt a félévben, ez azt jelenti, hogy a részvényalapok vagyonnövekményének oroszlánrészét ezek az alapok szállították.

A legnagyobb vagyoncsökkenést nominálisan és reál értelemben is az Aegon közép-európai részvényalapja szenvedte egyébként el: 700 millió forintot vesztettek, ami egy 17 milliárd forintos alap esetében marginálisnak mondható.

Csak úgy röpködtek a 10% fölötti hozamok

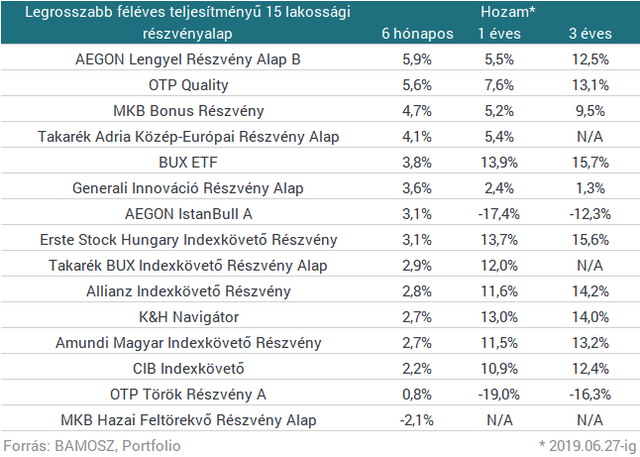

Amilyen katasztrofálisra sikerült az év vége tavaly, annyira jól kezdődött most az év:

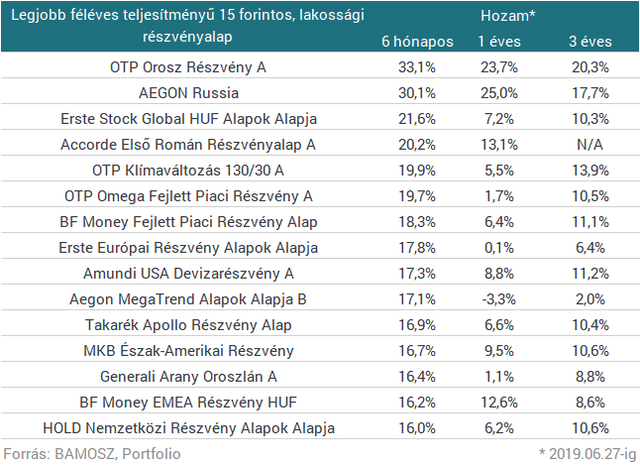

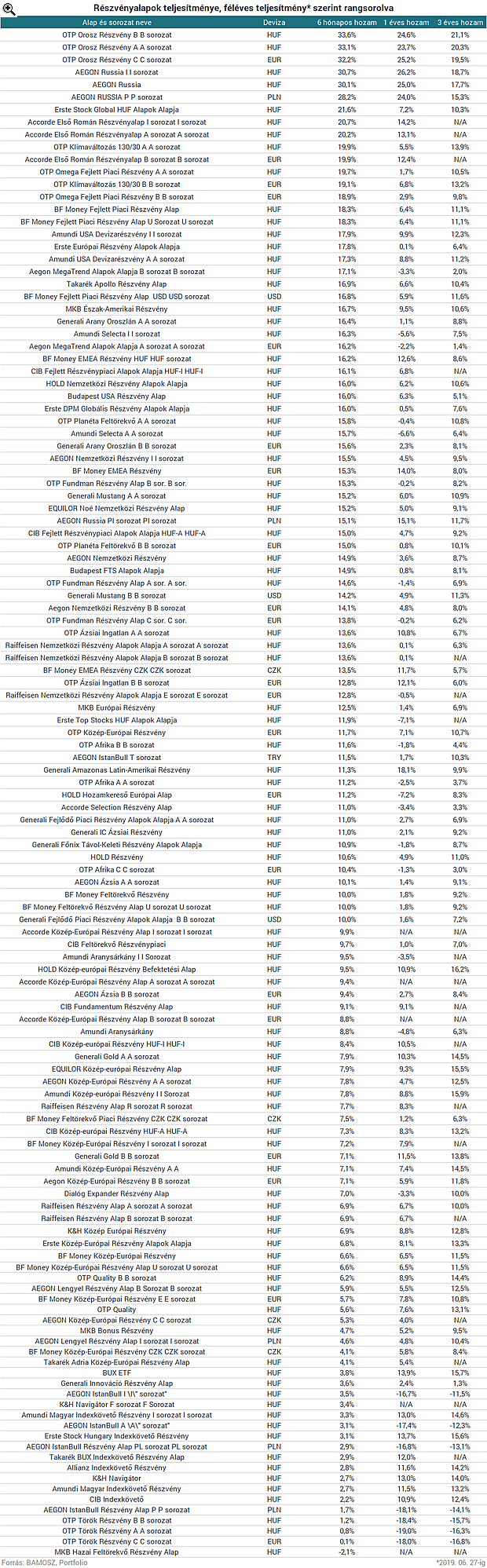

Erős kontraszt ez a tavalyi évhez képest, amikor négy forintos, lakossági alap tudott csak pozitív hozamot elérni. A legjobban – mint többször is az elmúlt években -, az orosz részvényalapok hoztak a konyhára: az OTP alapja 33,1, míg az Aegon alapja 30,1 százalékos féléves hozamot ért el a cikkünk elkészültekor legfrissebb elérhető, június 27-i adatok szerint. Szépen muzsikált az Erste nemzetközi részvényalapja és az Accorde Alapkezelő román alapja is, 21,6 és 20,2 százalékos hozammal. A legjobban teljesítő 15 alap egyébként mind bőven 15% fölött hozott egy félév alatt, összesen pedig majdnem 50 részvényalap volt, amely 10% fölötti hozamot teljesített: ez a teljes piac több mint fele.

Bár hagyományainkhoz hűen csináltunk most is egy táblázatot, amely a legrosszabbul teljesítő alapokat gyűjti össze, azért látható, hogy ezek a hozamok egy fél év alatt többnyire egyáltalán nem nevezhetők ténylegesen rossznak. Mindössze egy olyan alap volt, amely mínuszos volt az elmúlt hat hónapban: az MKB-Pannónia alapkezelő alig hét hónapos track recorddal rendelkező, hazai feltörekvő alapja. Ez az alap egyébként kisebb kapitalizációjú – és jellemzően kockázatosabb -, magyar részvényekbe fektet, ami magyarázza a viszonylagos alulteljesítést.

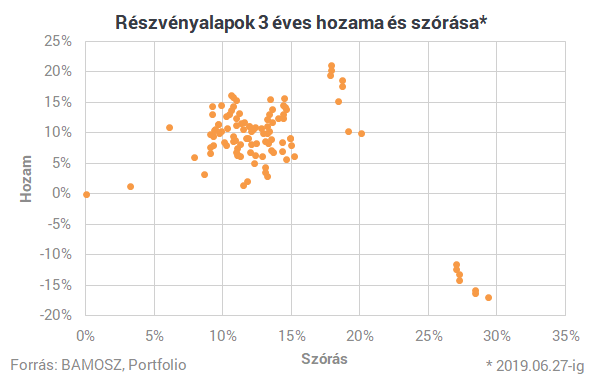

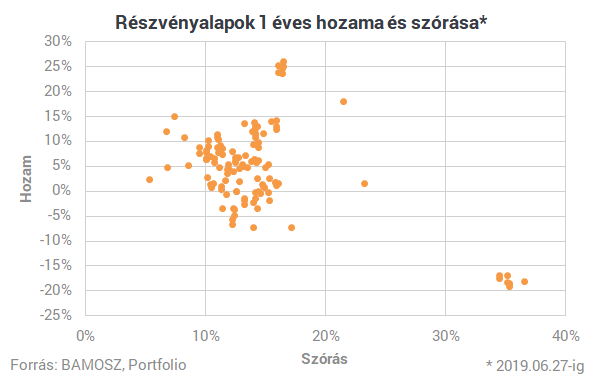

Egyéves időtávon a részvényalapok hozam-szórás mutatói egy elég széles sávban mozogtak, de voltak olyan szereplők, akiknek még így is sikerült kitűnniük a tömegből. Egy és hároméves időtávon is Aegon és az OTP orosz és török alapjai produkálták a legnagyobb volatilitást, a legkisebb volatilitással pedig a Generali innovációs alapja és a Hold alapkezelő aktívan kezelt, hazai és régiós részvényalapja dolgozott.

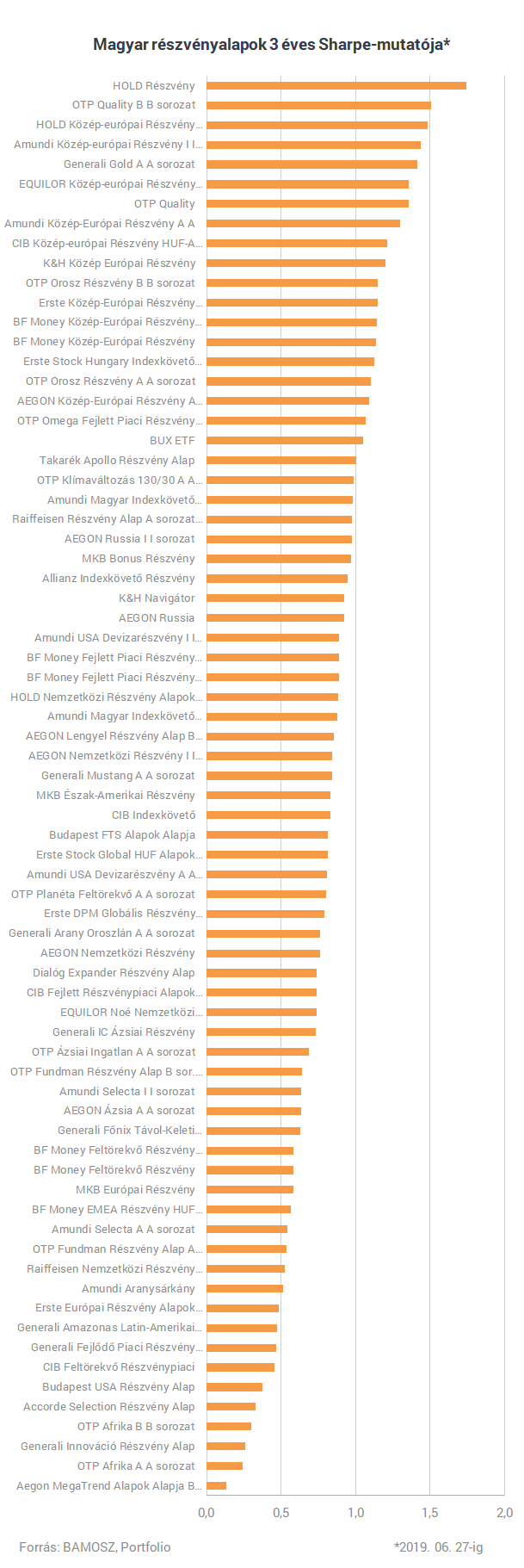

Az egységnyi szórásra vetített hozamokból számolt Sharpe-mutatók listáján az aktívan kezelt, regionális részvényalapok végeztek az élvonalban. Ha intézményi sorozatokat is latba veszünk, megállapítható, hogy a 102 forintos alapból és ezek sorozataiból 72-nek van 3 éves időtávon pozitív Sharpe-mutatója – vagyis ennyi esetben volt kifizetődő a kockázatmentes hozamnál (ebben az esetben RMAX) nagyobb kockázatot vállalni. A Hold részvényalapja dolgozik a legalacsonyabb hozam / kockázat mutatóval, ezt követi az OTP Quality intézményi, B-sorozata, majd a Hold közép-európai részvényalapja.

Klikk a képre!

|